Notre équipe de professionnels qualifiés et expérimentés peut vous accompagner dans la planification fiscale, ou vous guider dans la structuration de l’acquisition et la détention de votre patrimoine immobilier.

Avertissement: Ce résumé est donné à titre informatif, nous vous conseillons de faire appel à des experts fiscaux tels que Rosemont pour plus de renseignements sur la fiscalité immobilière française, ou internationale, ou encore pour envisager en amont la structuration de l’acquisition d’actif immobilier. Pour plus de renseignements, merci de contacter consulting@rosemont.mc

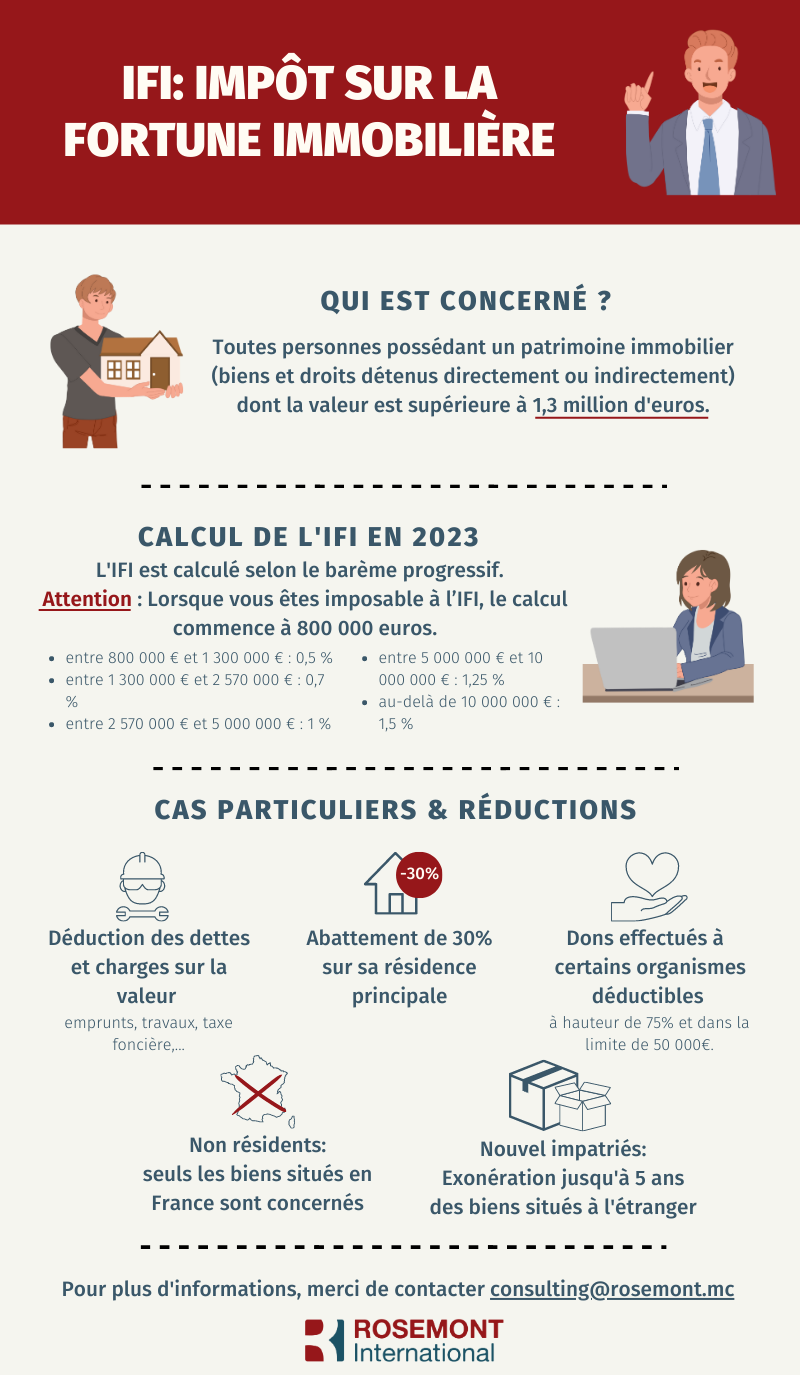

Comprendre l’Impôt sur la Fortune Immobilière (au 1 janvier 2023):

Découvrir notre infographie sur l’Impôt sur la Fortune Immobilière à la fin de cet article.

1. Qui est concerné par l’Impôt sur la Fortune Immobilière en France?

Toute personne disposant d’un patrimoine immobilier dont la valeur est supérieure à 1,3 million d’euros est concernée par l’Impôt sur la Fortune Immobilière.2. Les biens concernés par l'Impôt sur la Fortune Immobilière en France:

Comme son nom l’indique, seul le patrimoine immobilier sera concerné. C’est-à-dire les immeubles bâtis ou non bâtis, droits immobiliers, parts ou actions de sociétés immobilières* de l’assujetti à l’IFI ou des membres de son foyer fiscal.*Note : si vous détenez de façon indirecte moins de 10% du capital d’une société immobilière, l’immobilier ne sera pas à prendre en compte lors du calcul de l’IFI.

Certains actifs ne rentrent toutefois pas en compte lors du calcul de l’Impôt sur la Fortune Immobilière:

- les biens immobiliers à vocation professionnelle (lorsque ces biens sont affectés à l’activité professionnelle ou à une activité de location meublée professionnelle) ;

- les actions de foncières cotées si l’assujetti détient moins de 5% du capital ;

- les OPCVM "traditionnelles" ainsi que les fonds d'investissement alternatifs sont également exonérés d'IFI dans les cas où les actifs immobiliers pèsent moins de 20% de l'actif total

3. Le calcul de l’Impôt sur la Fortune Immobillière en France:

L’imposition se calcule par foyer fiscal (note : une personne vivant seule constitue un foyer fiscal) à l’exception des cas des :- époux mariés sous le régime de la séparation des biens : les époux seront donc redevable de leur patrimoine personnel uniquement ;

- des époux en instance de séparation.

Le seuil d’imposition à l’IFI correspond à un patrimoine net taxable de 1 300 000 euros.

Lorsque vous êtes imposable à l’IFI, le calcul commence à partir de 800 000€.

Le taux d’imposition varie de 0,5 à 1,5 %, découpé en 6 tranches de patrimoine :

- De 800 001€ à 1 300 000€ : taux applicable de 0,50%

- De 1 300 001€ à 2 570 000€ : taux applicable de 0,70%

- De 2 570 001 à 5 000 000€ : taux applicable de 1%

- De 5 000 001€ à 10 000 000€: taux applicable de 1,25%

- Au-delà de 10 000 000€ : taux applicable de 1,50%

4. Les cas spéciaux et déductions de l'Impôt sur la Fortune Immobilière en France:

3 cas de figures sont à considérer :- Si vous êtes résident fiscal en France, et que vous y possédez votre résidence principale vous pourrez bénéficier d’un abattement de 30% sur celle-ci lors du calcul de l’IFI

- Si vous êtes non-résidents, seuls vos biens immobiliers situés en France seront imposable.

- Si vous êtes nouvel arrivant en France, vous bénéficierez d’une exonération d’imposition de 5 ans (suivant votre date d’entrée en France) de vos actifs situés en dehors de France. Ceci n’est valable que si vous n’étiez pas domicilié en France dans les 5 années précédant votre accès à la résidence fiscale française.

A noter, comme pour tout impôt en France, vous avez également la possibilité de déduire de votre IFI jusqu’à 75% de vos dons à certains organismes, dans la limite de 50,000€.

5. Le passif déductible à l'Impôt surla Fortune Immobilière en France:

La législation française permet également la possibilité de déduire:- Les dettes existantes au 1er janvier de l’année d’imposition, relatives à l’acquisition du bien, aux dépenses d’amélioration, construction, reconstruction ou agrandissement ;

- Les dettes fiscales se rapportant aux biens ;

- Les emprunts et dettes bancaires: certains emprunts et dettes peuvent être déduits.