L’implantation d’entreprises est aussi favorisée par différents programmes relancés par l’Etat français comme France Relance. Cette politique d’attrait et d’autres mesures prises pour faciliter la détention des biens immobiliers par les étrangers (suppression de l’obligation de désigner un représentant fiscal, par ex.) relance les investissements dans l’immobilier français.

Le marché des acquéreurs étrangers de biens en France représente 17.7 mds d’euros mais la crise sanitaire, les confinements, le durcissement des frontières ont porté un coup au nombre de transactions immobilières. Le marché immobilier est marqué de stop & go. Début 2020, avant la crise sanitaire, 17% de demandes provenaient d’acquéreurs internationaux. Ce chiffre est tombé à 10% lors du premier confinement en mars. Par la suite, il est remonté en flèche sur la période estivale avec un pic à 15% en juillet, avant de descendre à 10% en décembre et 8,6% en janvier 2021. Les demandes des acquéreurs non-résidents proviennent en majorité des pays frontaliers :

- Belgique 23%,

- Royaume-Uni 19%,

- Allemagne 12%,

- Pays-Bas 9%,

- Suisse 6%,

- Espagne 2%,

- Italie 2%.

Les motivations des acquéreurs étrangers sur le marché immobilier français varient :

- 42% d’entre eux cherchent une résidence secondaire en France,

- 39% emménagent en France et recherchent leur résidence principale,

- 10% souhaitent investir sur le marché immobilier français (notamment à Paris).

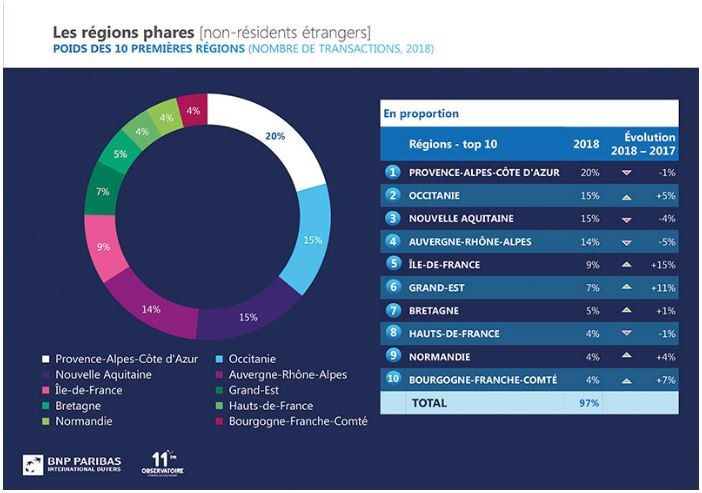

Les régions où il fait bon vivre sont particulièrement prisées par cette clientèle. Depuis un an, les recherches de ces investisseurs ont bondi de 379% en Corse, 45% en Provence-Alpes-Côte d’Azur, de 35% en Bourgogne-Franche-Comté. Une augmentation est observée en Occitanie + 15% et l’Ile-de-France +9%. L’augmentation du nombre de transactions à Paris est dûe aux baisses de prix au m2. La région SUD (PACA) conserve la tête du classement avec 20% de transactions réalisées par les non-résidents étrangers – en légère baisse.

Tout investisseur doit se poser la question de la détention de son investissement immobilier et plus particulièrement les investisseurs étrangers et/ou les expatriés français. Rosemont International sera heureux de vous accompagner dans vos projets d’investissements immobiliers.

Détention d’un bien immobilier

L’environnement fiscal et juridique français ou monégasque doit être pris en compte selon qu’il s’agit de l’acquisition d’un bien en France ou à Monaco. Bien qu’une personne physique puisse acheter en nom propre des biens immobiliers en France ou à Monaco, il peut être avantageux du point de vue fiscal, juridique ou en termes de planification successorale, de structurer l’acquisition et la détention de tels biens au travers d’une SCI.

Pourquoi utiliser une SCI pour acquérir un bien immobilier?

Alors qu’une SCI monégasque peut acquérir un bien en France ou à Monaco, une SCI française est uniquement recommandée pour l’acquisition et la structuration de propriétés situées en France.

Les éléments suivants doivent être pris en compte :

Considérations successorales : France et Monaco

Les lois monégasques et françaises réservent une partie importante de la succession (« réserve héréditaire ») à une classe de bénéficiaires désignés par la loi.

La loi prévoit également une priorité des enfants par rapport à l’époux survivant. L’utilisation d’une SCI peut permettre d’éviter l’application de ces règles et de bénéficier d’une plus grande flexibilité dans le choix de ses héritiers, tout en protégeant l’époux survivant.

Considérations fiscales : France

Impôt sur la fortune (taxe annuelle) – Vous êtes soumis à l'impôt sur la fortune immobilière (IFI) si la valeur nette de votre patrimoine immobilier excède 1,3 million €. Ce patrimoine comprend tous les biens et droits immobiliers détenus directement et indirectement au 1er janvier. Certains biens sont partiellement ou totalement exonérés. Certaines dettes peuvent être déduites de la valeur de votre patrimoine avant imposition.

Impôt sur la succession et les donations

Le taux est déterminé par le lien de parenté entre l’héritier/donataire et le défunt/ donateur, par ex. épouse, enfant etc… La taxe est due par le bénéficiaire. Après déduction d’abattements, le taux varie de 5% pour les personnes ayant un lien direct avec le défunt/donateur (1ère tranche) à 60% lorsqu’il n’y a aucun lien familial entre le défunt/donateur et le bénéficiaire.

Cette situation peut être évitée grâce à l’utilisation d’une SCI. Dans certaines circonstances le recours à une holding familiale au-dessus de la SCI peut également être utile en termes de gestion de patrimoine comme du point de vue fiscal.

Considérations fiscales : Monaco

A Monaco il n’y a ni impôt sur la fortune, ni impôt sur la plus-value des particuliers. Par contre l’impôt sur les successions et les donations est perçu, sauf entre époux, ascendants ou descendants du défunt/donateur. Les taux sont significativement plus bas que les taux français, avec un taux maximum de 16% pour les donations/successions au profit d’un bénéficiaire n’ayant aucun lien de parenté avec le défunt/donateur.

La cession de parts de SCI monégasque est soumise à des droits proportionnels d’enregistrement à Monaco.

Les droits d’enregistrement dus lors de l’acquisition d’un bien immobilier à Monaco ont été revus en juin 2011. Deux taux sont applicables depuis le 01.07.2011 : 7,5% et 4,5% selon la structuration de l’acquisition.

Les lois monégasques et françaises réservent une partie importante de la succession (« réserve héréditaire ») à une classe de bénéficiaires désignés par la loi.

La loi prévoit également une priorité des enfants par rapport à l’époux survivant. L’utilisation d’une SCI peut permettre d’éviter l’application de ces règles et de bénéficier d’une plus grande flexibilité dans le choix de ses héritiers, tout en protégeant l’époux survivant.

Considérations fiscales : France

Impôt sur la fortune (taxe annuelle) – Vous êtes soumis à l'impôt sur la fortune immobilière (IFI) si la valeur nette de votre patrimoine immobilier excède 1,3 million €. Ce patrimoine comprend tous les biens et droits immobiliers détenus directement et indirectement au 1er janvier. Certains biens sont partiellement ou totalement exonérés. Certaines dettes peuvent être déduites de la valeur de votre patrimoine avant imposition.

Impôt sur la succession et les donations

Le taux est déterminé par le lien de parenté entre l’héritier/donataire et le défunt/ donateur, par ex. épouse, enfant etc… La taxe est due par le bénéficiaire. Après déduction d’abattements, le taux varie de 5% pour les personnes ayant un lien direct avec le défunt/donateur (1ère tranche) à 60% lorsqu’il n’y a aucun lien familial entre le défunt/donateur et le bénéficiaire.

Cette situation peut être évitée grâce à l’utilisation d’une SCI. Dans certaines circonstances le recours à une holding familiale au-dessus de la SCI peut également être utile en termes de gestion de patrimoine comme du point de vue fiscal.

Considérations fiscales : Monaco

A Monaco il n’y a ni impôt sur la fortune, ni impôt sur la plus-value des particuliers. Par contre l’impôt sur les successions et les donations est perçu, sauf entre époux, ascendants ou descendants du défunt/donateur. Les taux sont significativement plus bas que les taux français, avec un taux maximum de 16% pour les donations/successions au profit d’un bénéficiaire n’ayant aucun lien de parenté avec le défunt/donateur.

La cession de parts de SCI monégasque est soumise à des droits proportionnels d’enregistrement à Monaco.

Les droits d’enregistrement dus lors de l’acquisition d’un bien immobilier à Monaco ont été revus en juin 2011. Deux taux sont applicables depuis le 01.07.2011 : 7,5% et 4,5% selon la structuration de l’acquisition.

Si vous avez des questions concernant la structuration et la détention des achats immobiliers, n’hésitez pas à nous contacter à consulting@rosemont.mc

Sources:

https://www.boursorama.com/patrimoine/actualites/immobilier-de-luxe-le-marche-s-envole-a-paris-malgre-la-crise-et-l-absence-des-acheteurs-etrangers-8d67d1ca8cc161c40e9d5c2c9c963365

https://monimmeuble.com/actualite/marche-immobilier-francais-une-ruee-des-investisseurs-non-residents#

https://www.patrimoine-prive.fr/marche-des-acquereurs-etrangers-qui-achete-en-france%E2%80%89/

https://rosemont-int.com/fr/article/propriete-gestion-de-biens-immobiliers/structuration-de-la-detention-dun-bien-immobilier

https://realriviera.com/featured/investment-in-real-estate-in-europe-legal-pitfalls-and-tax-opportunities/